Ocena ryzyka kredytowego getSCORE – co to jest i jak działa?

10 grudnia 2019Wszystkie instytucje finansowe, zanim udzielą pożyczki lub kredytu sprawdzają, czy klient będzie w stanie spłacać swoje zobowiązanie. Analizowana jest jego zdolność i historia kredytowa, a w tym celu korzysta się z informacji zawartych w BIK, BIG i KRD. Sektor finansów jednak stale się rozwija, a pracownicy instytucji finansowych mają do dyspozycji coraz to nowsze narzędzia, które usprawniają niektóre procesy. Jednym z nich jest getSCORE. Co to za narzędzie i jak pomaga przy ocenie ryzyka kredytowego? Sprawdź!

Co to jest getSCORE?

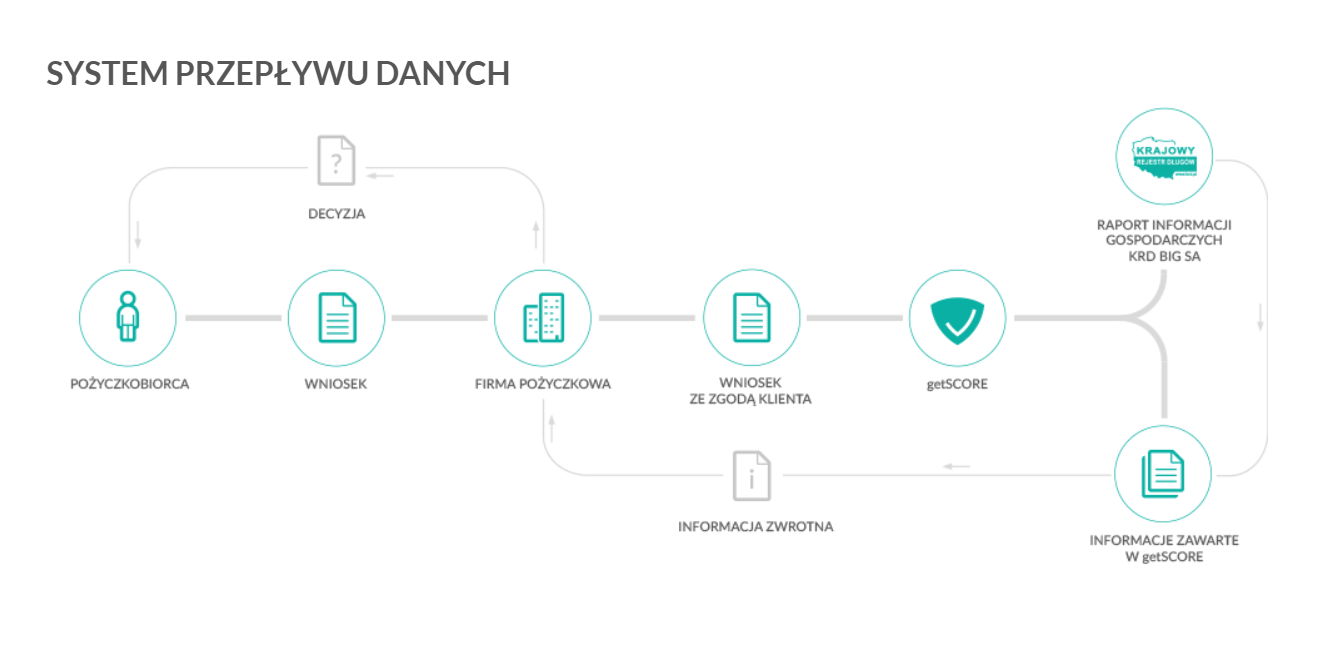

Jest to narzędzie informatyczne, z którego coraz chętniej korzystają firmy pożyczkowe. To baza danych, która ułatwia weryfikacje klientów pod kątem ich zdolności kredytowej. System getSCORE działa we współpracy firm pożyczkowych z Krajowym Rejestrem Długów co oznacza, że informacje tam zawarte są połączeniem KRD oraz informacji, które dostarczają poszczególne firmy pożyczkowe.

Pracownik firmy pożyczkowej ma możliwość sprawdzić, czy klient, który ubiega się o produkt finansowy, nie jest zadłużony w innym miejscu i czy sumiennie spłaca swoje zobowiązania finansowe. Dodatkowo można przeanalizować to, jak często dana osoba zaciągała pożyczki, na jakie kwoty i czy często odmawiano jej pożyczenia pieniędzy. Jest to więc skarbnica wiedzy, która zrewolucjonizowała sektor firm pożyczkowych i pozwala uniknąć, nadużyć finansowych. źródło: getscore.pl

źródło: getscore.pl

Jak działa getSCORE?

W tym systemie znajdują się zarówno pozytywne, jak i negatywne informacje na temat pożyczkobiorców. GetSCORE analizuje takie dane jak:

- dane klienta,

- dane wniosków,

- informacje o odmowie pożyczek i powodzie takiej decyzji,

- dane o udzieleniu pożyczek,

- dane o aktywnych pożyczkach, które spłaca klient,

- informacje o historii spłat i kulturze płatniczej.

To część z danych, które mogą być przetwarzane przez system. Dzięki współpracy z Krajowym Rejestrem Długów, getSCORE może uzyskać dodatkowe informacje na temat pożyczkobiorcy, które ułatwią ocenę ryzyka danej transakcji.

Osoby, które regularnie spłacają swoje zobowiązania takie jak pożyczki i raty nie mają się czego obawiać. Z problemami mogą się zetknąć osoby, które do tej pory nie dały się poznać jako wiarygodny pożyczkobiorca. Jeśli masz regularne opóźnienia w spłatach pożyczek, to taka informacja może dotrzeć nawet do firmy pożyczkowej, w której do tej pory nie byłeś klientem. źródło: getscore.pl

źródło: getscore.pl

Kto może znaleźć się w tym systemie?

Z getSCORE korzystają firmy z sektora pozabankowego, czyli znajdują się tam informacje o osobach, które kiedykolwiek wnioskowały o pożyczkę. W momencie, gdy wnioskujesz o jakąkolwiek pożyczkę pozabankową i zgodzisz się na przetwarzanie danych przez getSCORE, automatycznie trafisz do tego systemu. Niezależnie od tego, czy Twój wniosek finalnie został rozpatrzony negatywnie, czy też pozytywnie, wyrażając zgodę podczas składania wniosku dane na Twój temat, będą dostępne dla pożyczkodawców.

Czy można poprawić swój profil w getSCORE?

Na to, jakie informacje będą zawarte na nasz temat w tym systemie, nie mamy bezpośredniego wpływu. Jeśli nie chcesz, aby znajdowały się tam negatywne informacje na Twój temat, to po prostu staraj się być rzetelnym pożyczkobiorcą i regularnie spłacaj swoje zobowiązania finansowe. System getSCORE działa we współpracy z KRD BIG S.A oraz innymi firmami pożyczkowymi. Możesz mieć praktycznie stuprocentową pewność, że zarówno dobre, jak i złe informacje na Twój temat mogą być dostępne dla pracowników wielu podmiotów finansowych. Możesz zadbać o poprawę swojej zdolności kredytowej, dzięki czemu Twój profil w systemie będzie prezentować się lepiej.

Zalety getSCORE

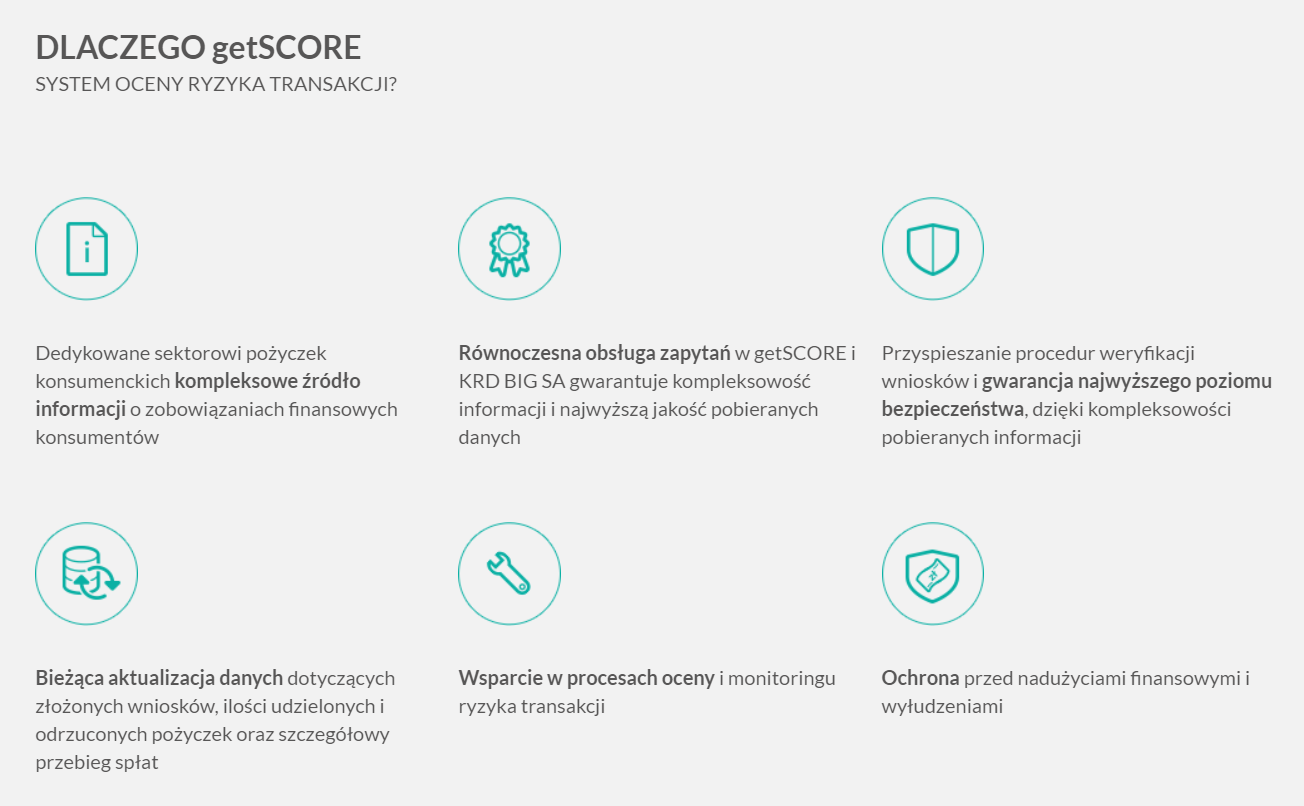

Jedną z największych zalet systemu getSCORE jest to, że dzięki niemu analiza klienta pod względem jego zdolności kredytowej odbywa się szybko. Informacje o pożyczkobiorcy docierają do instytucji finansowej w ciągu kilkunastu minut, co znacznie przyśpiesza decyzję kredytową.

Jest to też system, który charakteryzuje się najwyższym poziomem bezpieczeństwa. Dane, które są tam przetwarzane i przechowywane, są kompleksowo chronione. GetSCORE działa w zgodzie z Polskim prawem. Osoby, o których informacje znajdują się w tym systemie, nie muszą obawiać się o to, że ich dane wpadną w niepowołane ręce.

Kolejną zaletą jest to, że informacje tam zawarte są na bieżąco aktualizowane. Dzięki temu firmy pożyczkowe mają wgląd do aktualnych danych na temat pożyczkobiorcy. Mogą dzięki temu ustrzec się przed nieuczciwymi klientami, którzy chcą dokonać nadużycia finansowego.

źródło: getscore.pl

źródło: getscore.pl

Wady getSCORE

Minusy tego systemu odczują szczególnie osoby zadłużone i nieuczciwe. Jeśli masz na swoim koncie niespłacone pożyczki i opóźnienia w spłacie, to firma pożyczkowa, która korzysta z getSCORE, się o tym dowie i może odmówić Ci udzielenia pieniędzy. Dane o negatywnych decyzjach kredytowych również są tam widoczne, przez co, jeśli już kilka razy odmówiono Ci udzielenia pożyczki, to najprawdopodobniej w kolejnym miejscu decyzja będzie taka sama. Z jednej strony jest to minus, a z drugiej można uznać to za plus, ponieważ firma, która mimo negatywnych informacji chce udzielić pożyczki, nie jest zbyt rzetelna.

Czy to koniec pożyczek dla wszystkich?

Trzeba przyznać, że system getSCORE nieco zaostrzył warunki, jeśli chodzi o udzielanie pożyczek. Jeszcze do niedawna pożyczki pozabankowe kojarzyły się z produktem, z którego może skorzystać każdy i niezwykle łatwo jest je dostać. W niektórych miejscach dalej panuje dość duża liberalność, jeśli chodzi o udzielanie pożyczek. Coraz więcej instytucji finansowych przywiązuje jednak większą wagę do oceny ryzyka i nie udziela pochopnie swoich produktów.

Dzięki getSCORE coraz trudniej jest też wyłudzić pieniądze na cudze dane i znacząco zmniejsza się ilość oszustw pożyczkowych. Oszustom coraz ciężej będzie wykradać tożsamość i używać jej w celu wyłudzenia pieniędzy od firm pożyczkowych. Dane klienta weryfikowane są w bardzo dokładny sposób. Oszuści i potencjalni wyłudzacze są „odsiewani”, a ich wnioski są rozpatrzone negatywnie.

Osoby, które są nadmiernie zadłużone, mogą mieć problem z tym, aby otrzymać kolejne pieniądze. Pomoże to zapobiec nadmiernemu zadłużeniu Polaków i zwiększy świadomość o odpowiedzialnym pożyczaniu. Dzięki temu systemowi firma pożyczkowa ma o wiele więcej informacji na temat klientów. Korzystając z nich może odmówić pożyczenia pieniędzy, jeśli ryzyko, które się z tym wiąże, jest zbyt duże. Dzięki getSCORE wiele osób może uniknąć popadnięcia w pętle chwilówek i popracować nad swoją zdolnością kredytową. Rynek pożyczek pozabankowych zmienia się więc na plus. Możliwe jest to, że coraz rzadziej będzie on kojarzony z oszustwami i wyłudzeniami.

Bardzo dobrze napisane. Ciekawy blog.